So bekommen Sie einen Kredit in der Ausbildung!

Speziell um einen Kredit in der Ausbildung soll es in den folgenden Absätzen gehen. In einem Unternehmen erhalten die Auszubildende einen Lohn für ihren fleißigen Einsatz sowie ihre mühevolle Tätigkeit. Dieses Entgelt fällt allerdings gering aus. Manche geben mehr Geld aus, als sie einnehmen. Wenn sich der Lehrling einen größeren Wunsch wie den Erwerb des Führerscheins oder die erste Wohnungseinrichtung erfüllen möchte, kann es deshalb ab und zu sein, dass er sich notgedrungen mit einem Kredit auseinandersetzen muss.

Kreditverlgeich: Wieviel Kredit kann ich mir leisten?

Bekommt einen Kredit in Ausbildung?

Tatsächlich erhalten Personen unter gewissen Voraussetzungen ein Darlehen. In Deutschland trennt man generell zwischen der Kreditwürdigkeit, auch Bonität genannt, und der Kreditfähigkeit des Anfragenden. Bei der Prüfung der ersten Hürde fallen zum Beispiel diejenigen Kunden aus dem Filter heraus, die kaum Eigenkapital, kein Einkommen oder wenig bis keine einzige Absicherung beisteuern können, sodass sie als risikoreich eingestuft werden. Ein Kreditinstitut darf Unterlagen und Nachweise dazu einfordern. Dabei wird häufig die Einsicht in die persönliche Schufa verlangt. Unter ihr versteht man eine Auskunftei, die unter anderem Informationen über Insolvenzen oder noch offene Zurückzahlungen sammelt. Bei der Kontrolle der Kreditfähigkeit wird die Geschäftsfähigkeit genauer unter die Lupe genommen. In der Praxis bedeutet das konkret: Jemand, der offiziell vom Amtsgericht einen Betreuer bestellt bekommen hat, darf rechtlich gesehen keinen Vertrag selbst eingehen. Hinzu kommt, dass bei der Unterzeichnung das Alter eine entscheidende Rolle spielt. Die Parteien müssen zwingend volljährig, demnach mindestens 18 Jahre alt sein. Schriftlich wird festgehalten, ob es sich um natürliche oder juristische Partner dreht. Zu den natürlichen Personen zählt der physische Mensch, zu den juristischen Personen hingegen gehören Vereine, Körperschaften usw.

Welche Möglichkeiten bieten sich Lehrlingen, die einen Schufa-freien Kredit benötigen?

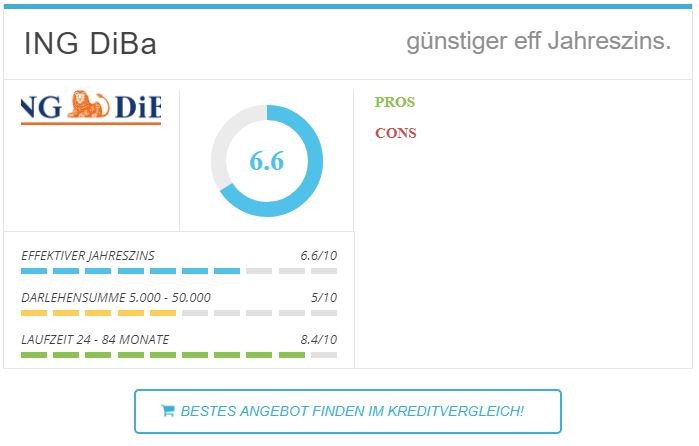

Als Erstes sticht natürlich die Verwandtschaft ins Auge. Meistens erhält man bei den Eltern Hilfe, die einem netterweise und großzügig unter die Arme greifen. Oder man wendet sich an engere Freunde im Bekanntenkreis. Sollte diese Vorgehensweise erfolglos bleiben, könnte man zu seiner Bank stiefeln. Diese kann gegebenenfalls das Limit erhöhen, sodass der individuelle Dispo mehr ausgereizt wird. Wünscht sich der Kandidat eine andere Summe, kann er sich gerne über ein Bankdarlehen beraten lassen, wobei eine Zusage meistens nicht ohne einen neuen Schufa-Eintrag abläuft. Hierbei sollte er vorsichtig den Betrag, dessen Laufzeit sowie die Option der Sondertilgung abwägen. Diese Varianten spiegeln sich in den effektiven Kosten wider. Dabei klingt für den Praktikanten bestimmt eine Vereinbarung über eine Stundung attraktiv. Sie erlaubt, Rückzahlungen für eine bestimmte Zeit auszusetzen. Die Cleveren unter ihnen lassen sich verschiedene Angebote berechnen und schlagen nicht sofort zu. Sie vergleichen zuerst. Allgemein sind Auszubildende recht jung und unerfahren. Darum müssen sie aufpassen, um nicht einer unfairen Verpflichtung in die Falle zu laufen. Viele nutzen gern naive Kunden aus, die nicht auf der Hut sind. Es versteht sich von selbst, dass das Kleingedruckte gründlich durchgelesen werden muss, um böse Überraschungen zu vermeiden. Oftmals gewinnen in der Tat Internetempfehlungen, da diese an Personal sparen. Mit der Abwicklung sind dann damit weniger Kosten verknüpft. Am liebsten werden Darlehen in Anspruch genommen, mit denen man flexibel arbeiten kann. Damit sind außerordentliche Tilgungen und dehnbare Pausen, sogenannte Ratenaussetzungen, gemeint. Brauchbar sind bei der Suche bestimmte Vergleichsportale. Einige Institute locken mit Vergünstigungen bei Ablösung ihrer Konkurrenz in Form von Bündelrabatten. Betrachtet man hingegen Studenten, erschließt sich eine völlig andere Quelle. Sie können einen Bildungskredit der KFW beantragen. Das funktioniert sogar online. Dabei werden genauso die vorgegebenen Bedingungen streng überwacht. Nicht zuletzt gibt es Förderungen im Sinne des BAföGs, sprich ein Finanzierungsprogramm vom Staat.

Kredit in der Ausbildung mittels Bürgen

Für eine Bank stellt ein Auszubildender ein risikoreiches Unterfangen dar. Vor der Genehmigung werden Einnahmen und Ausgaben analysiert, um sich einen Überblick über das Potenzial zu schaffen. Aus diesem Grund lehnen etliche Geldhäuser dieses Geschäft ab. Auf der anderen Seite gibt es dennoch Anbieter für den willkommenen Kredit. Dafür muss man leider schlechtere Konditionen in Kauf nehmen. Schließlich lässt sich der Kreditgeber das Risiko durch einen höheren Zinssatz ausgleichen. Um diese Einstufung zu minimieren, kann der Lehrling eine selbst gewählte Person nach Absprache als zweiten Antragsteller schriftlich einbinden. Falls eine Anfrage abgelehnt wird, sorgt dieser Bürge dafür, dass trotzdem ein Vertrag zustande kommt und das Vorhaben glückt. Jener sollte zum Beispiel ein besseres Einkommen vorzeigen können, damit die Voraussetzungen erfüllt werden. Sein hinterlegtes Vermögen und eine abgetretene Immobilie öffnen Türen für einen Kredit in der Ausbildung. Ein Bürge muss im Ernstfall für die Schulden einspringen. Das sollte er sich vorher stets bewusst machen. Nebenbei erwähnt kann man den Ausfall durch den Abschluss einer Versicherung bei Todesfall beziehungsweise bei Arbeitslosigkeit schützen. Als günstig erweist sich ebenso ein Übernahmevertrag, der beweist, dass die Firma an dem bestehenden Arbeitsverhältnis interessiert bleibt. Somit muss nicht nur der Geldverleiher, sondern auch der Auszubildende viele Argumente bei der Entscheidungsfindung für einen Kredit in der Ausbildung beachten.